吴导有言

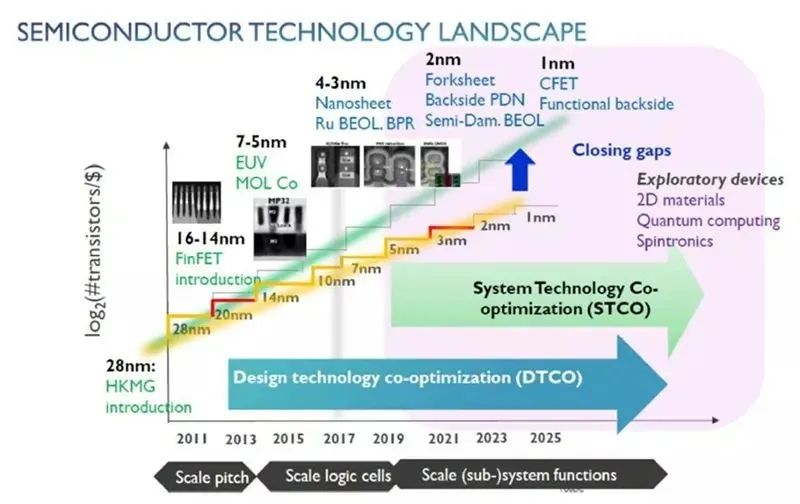

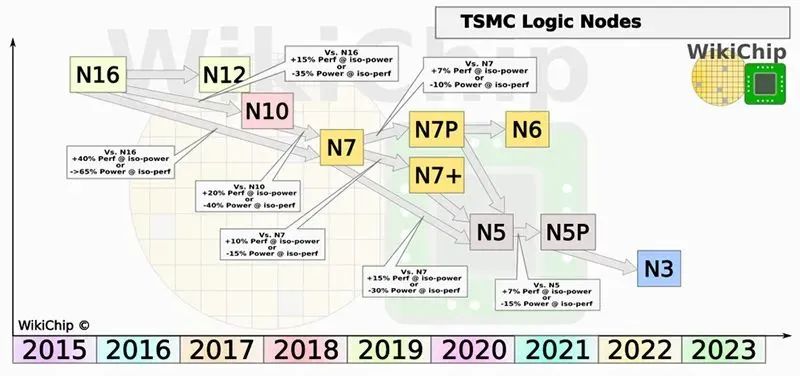

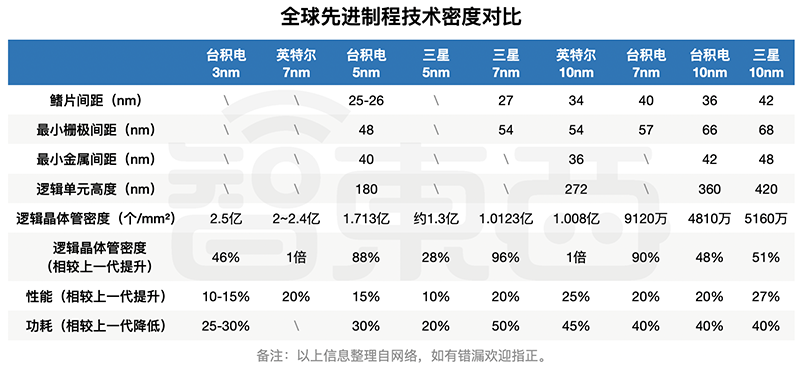

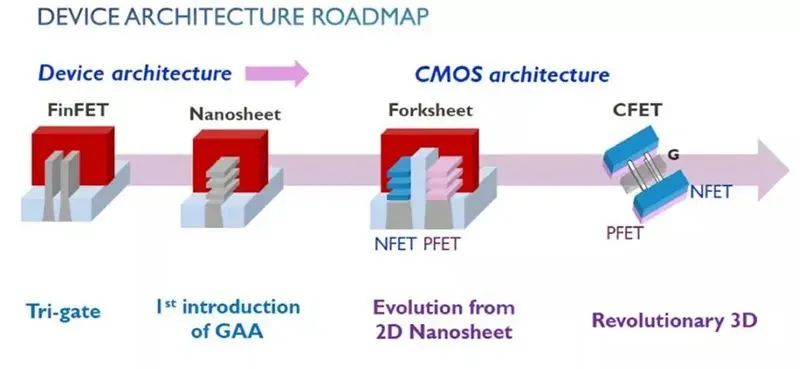

通往更先进制程的道路犹如攀登高峰,极高的技术难度和研发成本将大多数芯片选手拦在半山腰,目前全球唯有台积电、英特尔、三星还在向峰顶冲刺。三星成功研发3nm芯片,台积电3nm芯片晶体管密度达2.5亿/mm²,英特尔官宣制程回归。

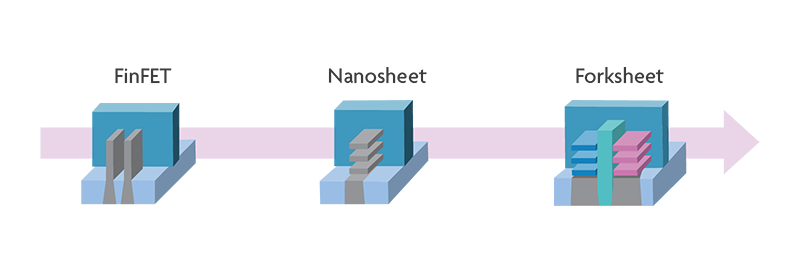

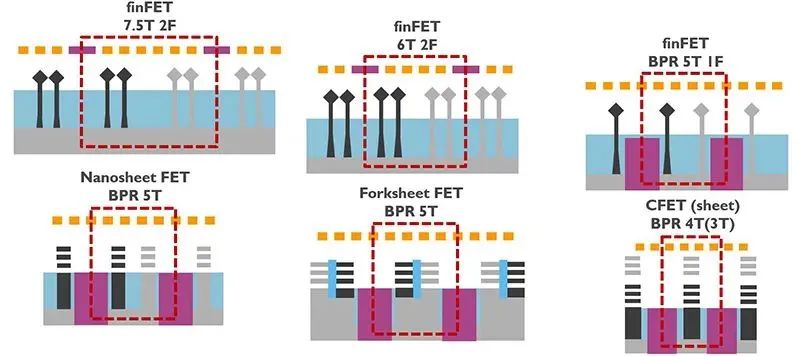

在全球备战更先进制程的关键节点,本文围绕晶体管五大关键环节,探讨先进制程冲刺战中的核心技术及玩家格局。

从制程进展来看,一边是三星台积电在5nm/3nm等制程上你追我赶,另一边是英特尔循序渐进地走向7nm。

5nm方面,台积电已经拿到苹果和华为的手机芯片订单。三星的5nm制程相对落后,正在与谷歌合作开发Exynos芯片组,将搭载于谷歌的Chrome OS设备、Pixel智能手机甚至中心数据服务器中。

3nm方面,台积电预计2021年开始试生产,2022年开始量产。三星原计划2021年量产3nm工艺,但受当前疫情影响,不量产时间可能会推迟。

为什么挺进先进制程的玩家选手屈指可数呢?主要源于两大门槛:资本和技术。制程工艺的研发和生产成本呈指数上涨,单从资金数目来看,很多中小型晶圆厂就玩不起。

这个问题的答案,也许藏在 5G、AI等新兴技术里,也许藏在半导体的新模式、器件和技术里,半导体行业在不断探索前行。无论未来谁是创新风暴的引领者,最终受益的都是享用更高性能电子产品的每一个人。

史上最全的半导体产业链全景!

来源:ittbank

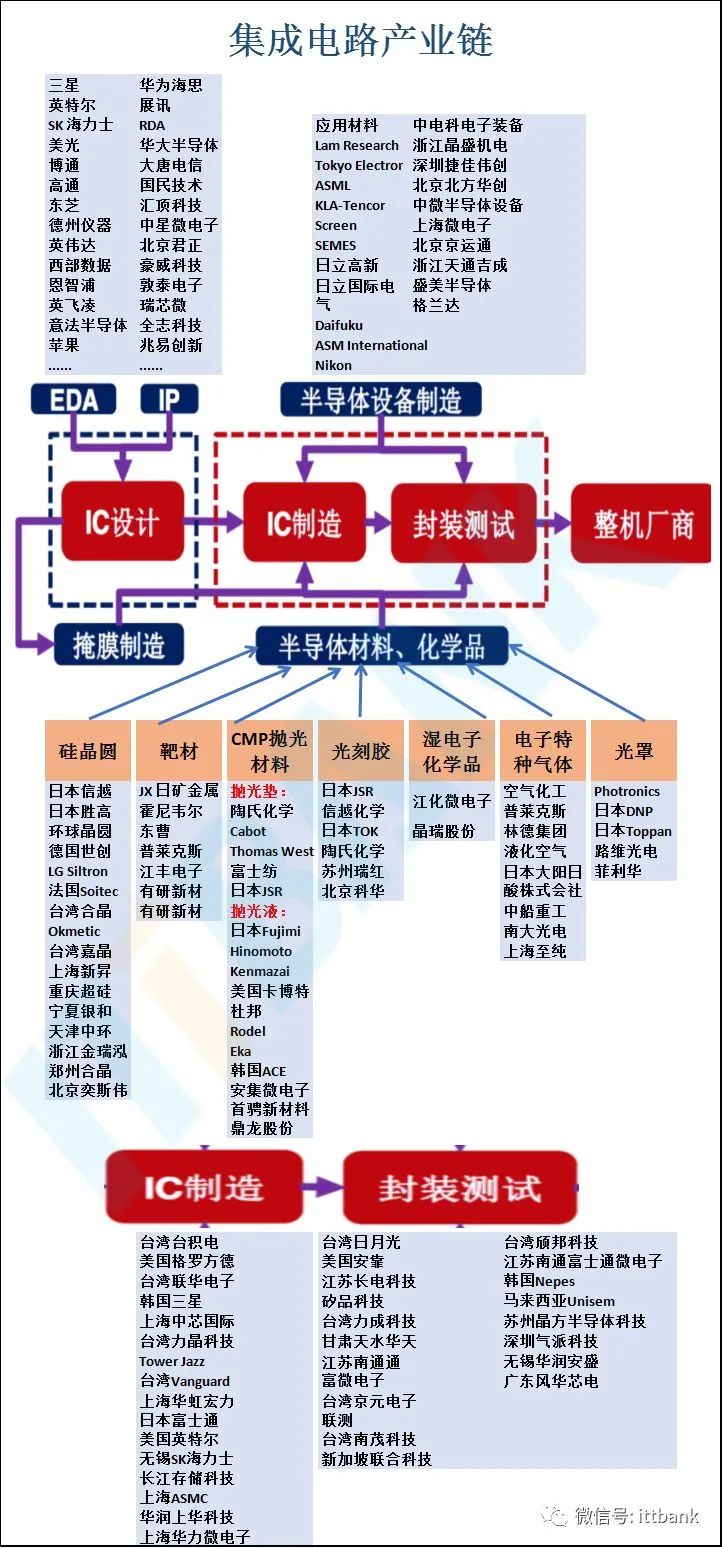

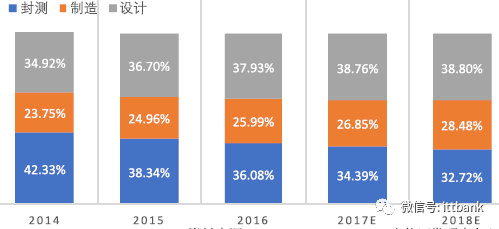

集成电路作为半导体产业的核心,市场份额达83%,由于其技术复杂性,产业结构高度专业化。随着产业规模的迅速扩张,产业竞争加剧,分工模式进一步细化。目前市场产业链为IC设计、IC制造和IC封装测试。

在核心环节中,IC设计处于产业链上游,IC制造为中游环节,IC封装为下游环节。

全球集成电路产业的产业转移,由封装测试环节转移到制造环节,产业链里的每个环节由此而分工明确。

由原来的IDM为主逐渐转变为Fabless+Foundry+OSAT。

▲全球半导体产业链收入构成占比图

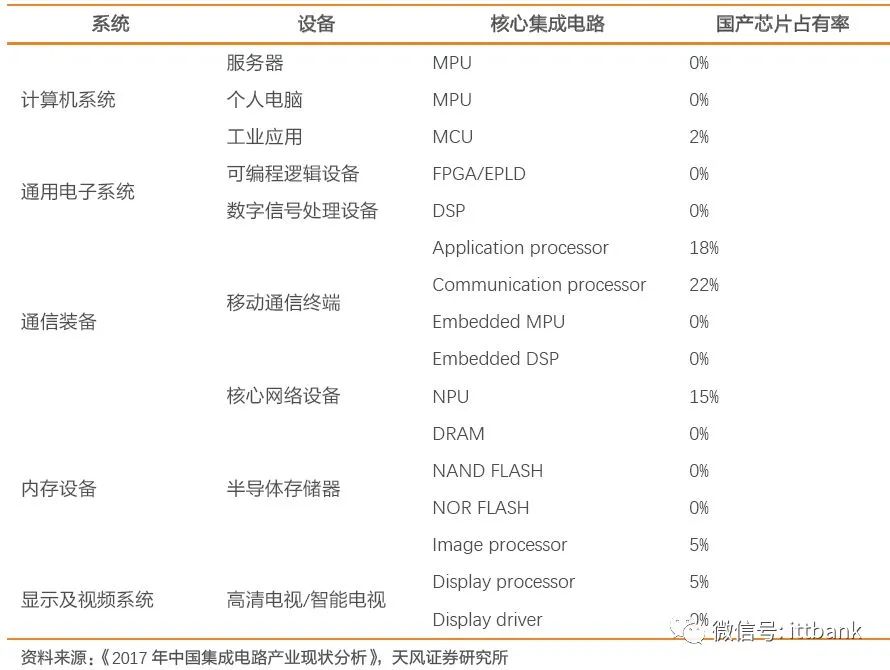

1设计:细分领域具备亮点,核心关键领域设计能力不足。从应用类别(如:手机到汽车)到芯片项目(如:处理器到FPGA),国内在高端关键芯片自给率几近为0,仍高度仰赖美国企业;

2设备:自给率低,需求缺口较大,当前在中端设备实现突破,初步产业链成套布局,但高端制程/产品仍需攻克。中国本土半导体设备厂商只占全球份额的1-2%,在关键领域如:沉积、刻蚀、离子注入、检测等,仍高度仰赖美国企业;

3材料:在靶材等领域已经比肩国际水平,但在光刻胶等高端领域仍需较长时间实现国产替代。全球半导体材料市场规模443 亿美金,晶圆制造材料供应中国占比10%以下,部分封装材料供应占比在30%以上。在部分细分领域上比肩国际领先,高端领域仍未实现突破;

4制造:全球市场集中,台积电占据60%的份额,受贸易战影响相对较低。大陆跻身第二集团,全球产能扩充集中在大陆地区。代工业呈现非常明显的头部效应,在全球前十大代工厂商中,台积电一家占据了60%的市场份额。此行业较不受贸易战影响;

5封测:最先能实现自主可控的领域。封测行业国内企业整体实力不俗,在世界拥有较强竞争力,长电+华天+通富三家17 年全球整体市占率达19%,美国主要的竞争对手仅为Amkor。此行业较不受贸易战影响。

按地域来看,当前全球IC 设计仍以美国为主导,中国大陆是重要参与者。2017 年美国IC设计公司占据了全球约53%的最大份额,IC Insight 预计,新博通将总部全部搬到美国后这一份额将攀升至69%左右。台湾地区IC 设计公司在2017 年的总销售额中占16%,与2010年持平。联发科、联咏和瑞昱去年的IC 销售额都超过了10 亿美元,而且都跻身全球前二十大IC 设计公司之列。欧洲IC 设计企业只占了全球市场份额的2%,日韩地区Fabless 模式并不流行。

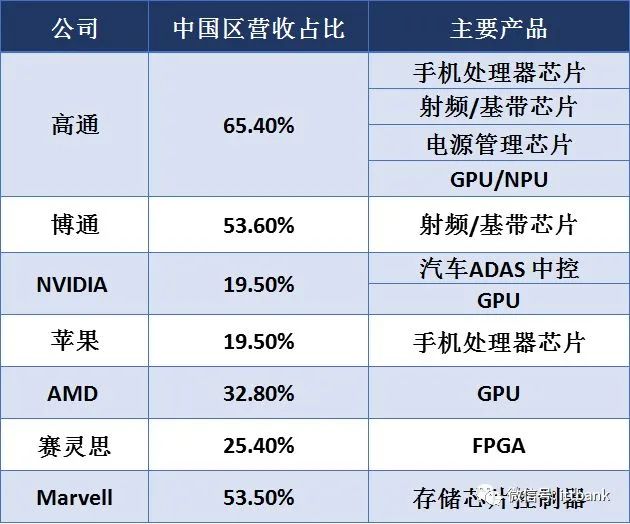

与非美国海外地区相比,中国公司表现突出。世界前50 fabless IC 设计公司中,中国公司数量明显上涨,从2009 年1 家增加至2017 年10 家,呈现迅速追赶之势。2017 年全球前十大Fabless IC 厂商中,美国占据7 席,包括高通、英伟达、苹果、AMD、Marvell、博通、赛灵思;中国台湾地区联发科上榜,大陆地区海思和紫光上榜,分别排名第7 和第10。

2017 年全球前十大Fables s IC 设计厂商(百万美元)

然而,尽管大陆地区海思和紫光上榜,但可以看到的是,高通、博通和美满电子在中国区营收占比达50%以上,国内高端 IC 设计能力严重不足。可以看出,国内对于美国公司在核心芯片设计领域的依赖程度较高。

自中美贸易战打响后,通过“中兴事件”和“华为事件”我们可以清晰的看到,核心的高端通用型芯片领域,国内的设计公司可提供的产品几乎为0。

大陆高端通用芯片与国外先进水平差距主要体现在四个方面:

1)移动处理器的国内外差距相对较小。

紫光展锐、华为海思等在移动处理器方面已进入全球前列。

2)中央处理器(CPU) 是追赶难度最大的高端芯片。

英特尔几乎垄断了全球市场,国内相关企业约有 3-5 家,但都没有实现商业量产,多仍然依靠申请科研项目经费和政府补贴维持运转。龙芯等国内 CPU 设计企业虽然能够做出 CPU 产品,而且在单一或部分指标上可能超越国外 CPU,但由于缺乏产业生态支撑,还无法与占主导地位的产品竞争。

3)存储器国内外差距同样较大。

目前全球存储芯片主要有三类产品,根据销售额大小依次为:DRAM、NAND Flash 以及Nor Flash。在内存和闪存领域中,IDM 厂韩国三星和海力士拥有绝对的优势,截止到2017年,在两大领域合计市场份额分别为75.7%和49.1%,中国厂商竞争空间极为有限,武汉长江存储试图发展 3D Nand Flash(闪存)的技术,但目前仅处于 32 层闪存样品阶段,而三星、英特尔等全球龙头企业已开始陆续量产 64 层闪存产品;在Nor flash 这个约为三四十亿美元的小市场中,兆易创新是世界主要参与厂家之一,其他主流供货厂家为台湾旺宏,美国Cypress,美国美光,台湾华邦。

4)FPGA、AD/DA 等高端通用型芯片,国内外技术悬殊。

这些领域由于都是属于通用型芯片,具有研发投入大,生命周期长,较难在短期聚集起经济效益,因此在国内公司层面发展较为缓慢,甚至有些领域是停滞的。

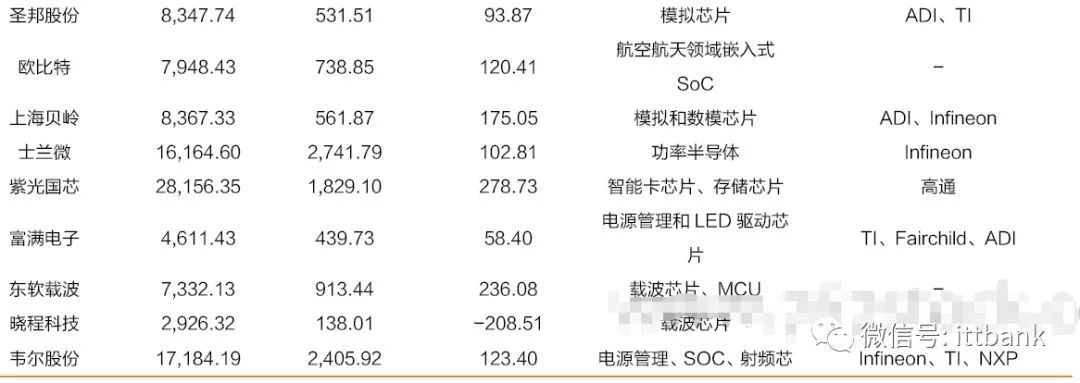

总的来看,芯片设计的上市公司,都是在细分领域的国内最强。比如2017 年汇顶科技在指纹识别芯片领域超越FPC 成为全球安卓阵营最大指纹IC 提供商,成为国产设计芯片在消费电子细分领域少有的全球第一。士兰微从集成电路芯片设计业务开始,逐步搭建了芯片制造平台,并已将技术和制造平台延伸至功率器件、功率模块和MEMS 传感器的封装领域。但与国际半导体大厂相比,不管是高端芯片设计能力,还是规模、盈利水平等方面仍有非常大的追赶空间。

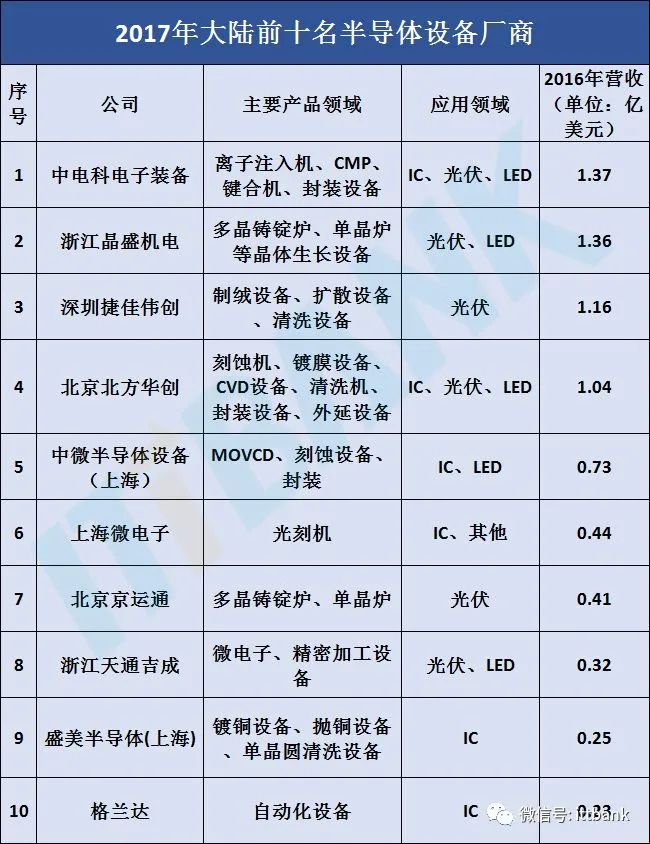

目前,我国半导体设备的现况是低端制程实现国产替代,高端制程有待突破,设备自给率低、需求缺口较大。

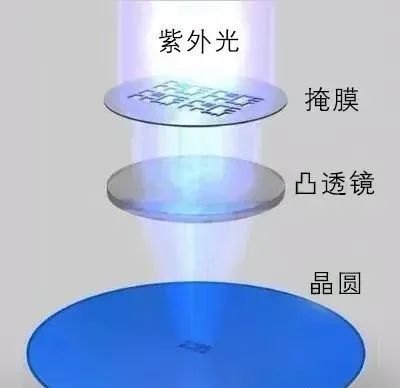

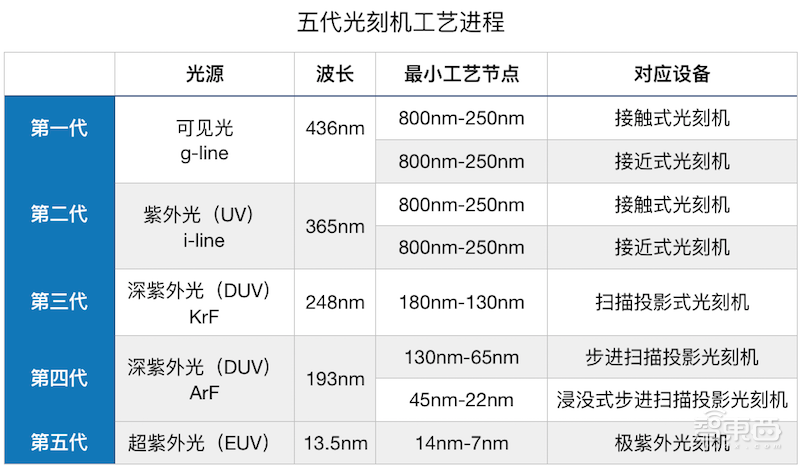

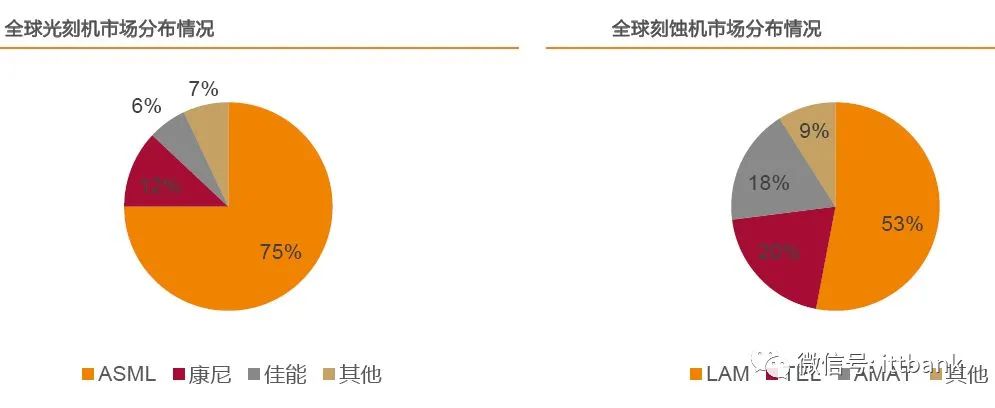

关键设备技术壁垒高,美日技术领先,CR10 份额接近80%,呈现寡头垄断局面。半导体设备处于产业链上游,贯穿半导体生产的各个环节。按照工艺流程可以分为四大板块——晶圆制造设备、测试设备、封装设备、前端相关设备。其中晶圆制造设备占据了中国市场70%的份额。再具体来说,晶圆制造设备根据制程可以主要分为8 大类,其中光刻机、刻蚀机和 薄膜沉积设备这三大类设备占据大部分的半导体设备市场。同时设备市场高度集中,光刻机、CVD 设备、刻蚀机、PVD 设备的产出均集中于少数欧美日本巨头企业手上。

中国半导体设备国产化率低,本土半导体设备厂商市占率仅占全球份额的1-2%。

关键设备在先进制程上仍未实现突破。目前世界集成电路设备研发水平处于12 英寸7nm,生产水平则已经达到12 英寸14nm;而中国设备研发水平还处于12 英寸14nm,生产水平为12 英寸65-28nm,总的来看国产设备在先进制程上与国内先进水平有2-6 年时间差;具体来看65/55/40/28nm 光刻机、40/28nm 的化学机械抛光机国产化率依然为0,28nm化学气相沉积设备、快速退火设备、国产化率很低。

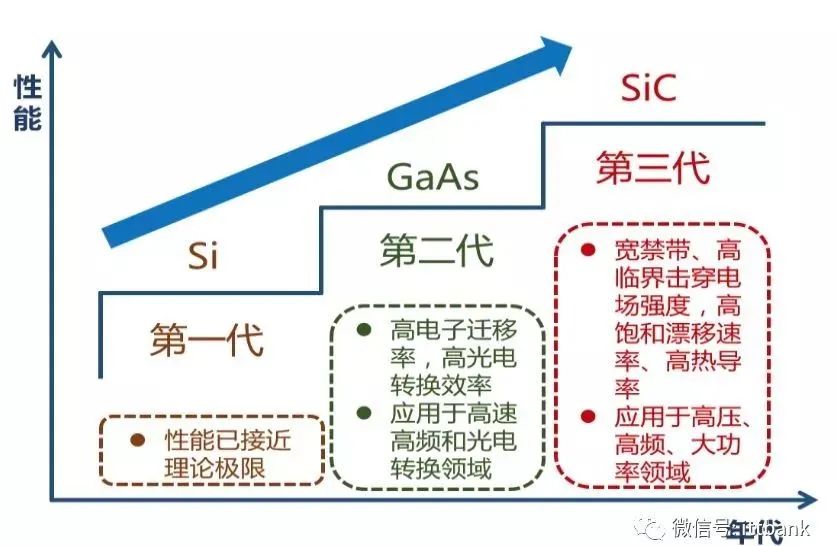

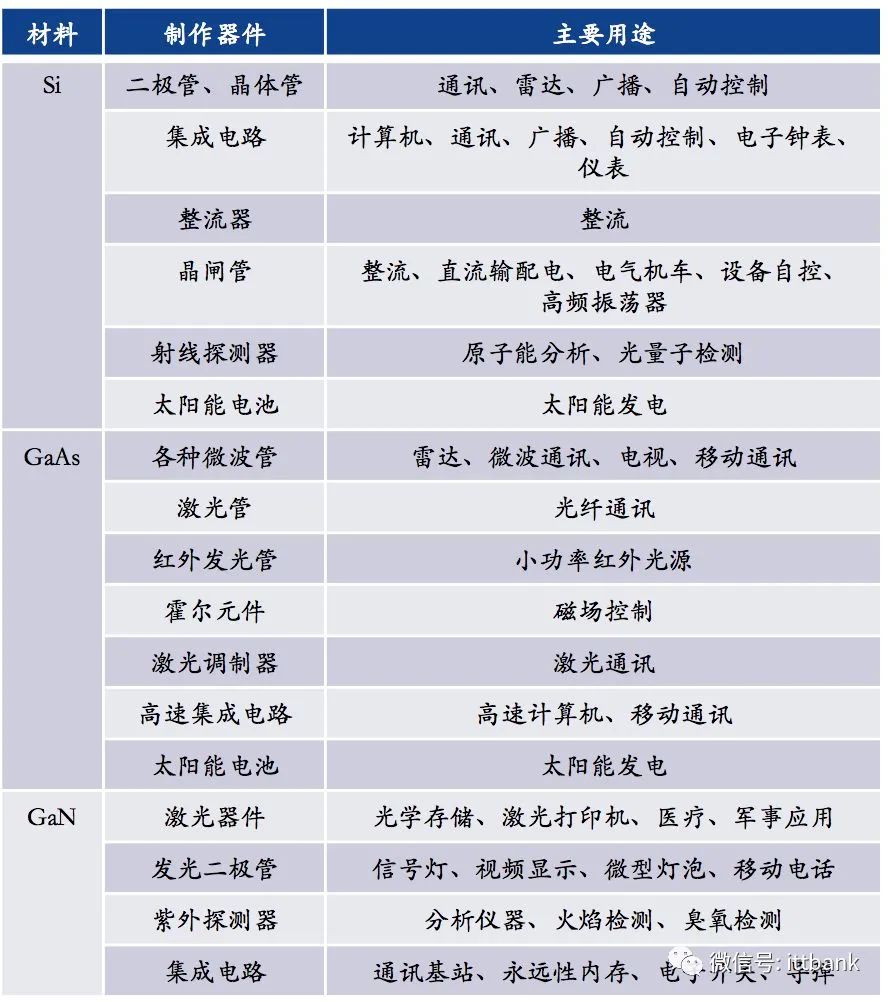

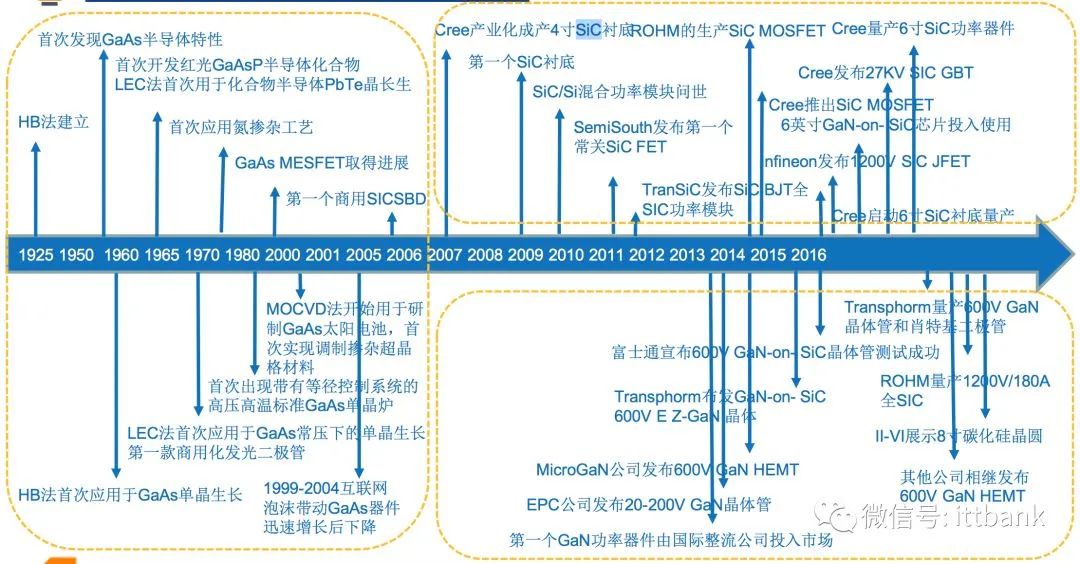

Si:主要应用于集成电路的晶圆片和功率器件;

GaAs:主要应用于大功率发光电子器件和射频器件;

GaN:主要应用于光电器件和微波通信器件;

SiC:主要应用于功率器件

▲各代代表性材料主要应用

▲第二、三代半导体材料技术成熟度

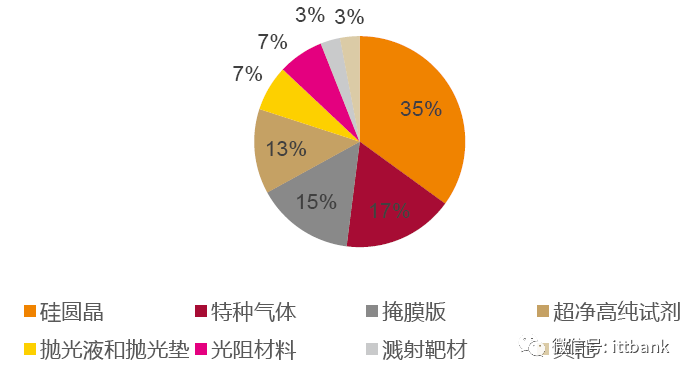

细分领域已经实现弯道超车,核心领域仍未实现突破,半导体材料主要分为晶圆制造材料和封装材料两大块。晶圆制造材料中,硅片机硅基材料最高占比31%,其次依次为光掩模版14%、光刻胶5%及其光刻胶配套试剂7%。封装材料中,封装基板占比最高,为40%,其次依次为引线框架16%,陶瓷基板11%,键合线15%。

日美德在全球半导体材料供应上占主导地位。各细分领域主要玩家有:硅片——Shin-Etsu、Sumco,光刻胶——TOK、Shipley,电子气体——Air Liquid、Praxair,CMP——DOW、3M,引线架构——住友金属,键合线——田中贵金属、封装基板——松下电工,塑封料——住友电木。

(1)靶材、封装基板、CMP 等,我国技术已经比肩国际先进水平的、实现大批量供货、可以立刻实现国产化。已经实现国产化的半导体材料典例——靶材。

(2)硅片、电子气体、掩模板等,技术比肩国际、但仍未大批量供货的产品。

(3)光刻胶,技术仍未实现突破,仍需要较长时间实现国产替代。

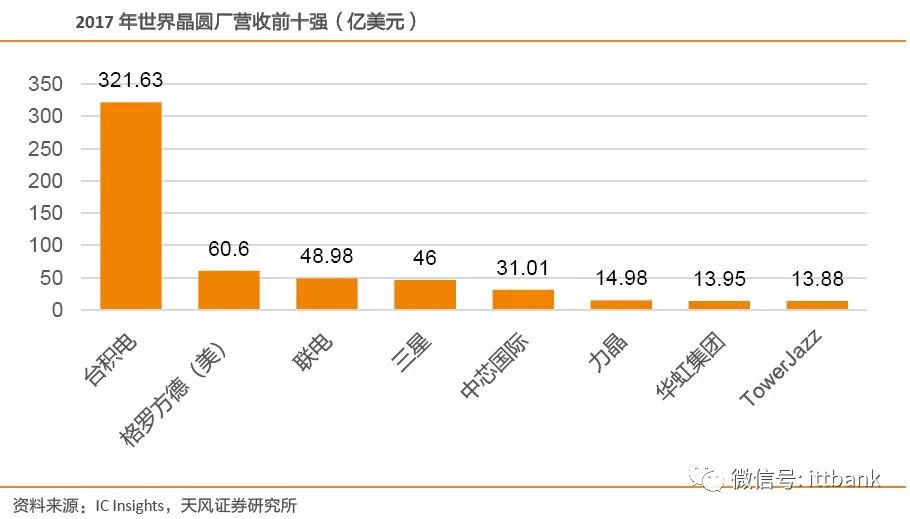

晶圆制造环节作为半导体产业链中至关重要的工序,制造工艺高低直接影响半导体产业先进程度。过去二十年内国内晶圆制造环节发展较为滞后,未来在国家政策和大基金的支持之下有望进行快速追赶,将有效提振整个半导体行业链的技术密度。

半导体制造在半导体产业链里具有卡口地位。制造是产业链里的核心环节,地位的重要性不言而喻。统计行业里各个环节的价值量,制造环节的价值量最大,同时毛利率也处于行业较高水平,因为Fabless+Foundry+OSAT 的模式成为趋势,Foundry 在整个产业链中的重要程度也逐步提升,可以这么认为,Foundry 是一个卡口,产能的输出都由制造企业所掌控。

代工业呈现非常明显的头部效应 根据IC Insights 的数据显示,在全球前十大代工厂商中,台积电一家占据了超过一半的市场份额,2017 年前八家市场份额接近90%,同时代工主要集中在东亚地区,美国很少有此类型的公司,这也和产业转移和产业分工有关。我们认为,中国大陆通过资本投资和人才集聚,是有可能在未来十年实现代工超越的。

“中国制造”要从下游往上游延伸,在技术转移路线上,半导体制造是“中国制造”尚未攻克的技术堡垒。中国是个“制造大国”,但“中国制造”主要都是整机产品,在最上游的“芯片制造”领域,中国还和国际领先水平有很大差距。在从下游的制造向“芯片制造”转移过程中,一定要涌现出一批技术领先的晶圆代工企业。在芯片贸易战打响之时,美国对我国制造业技术封锁和打压首当其冲,我们在努力传承“两弹一星”精神,自力更生艰苦创业的同时,如何处理与台湾地区先进企业台积电、联电之间的关系也会对后续发展产生较大的蝴蝶效应。

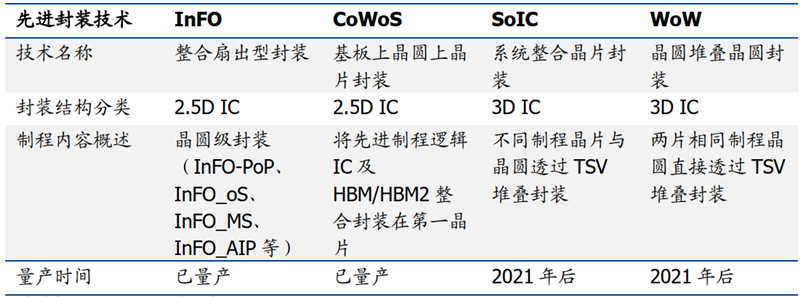

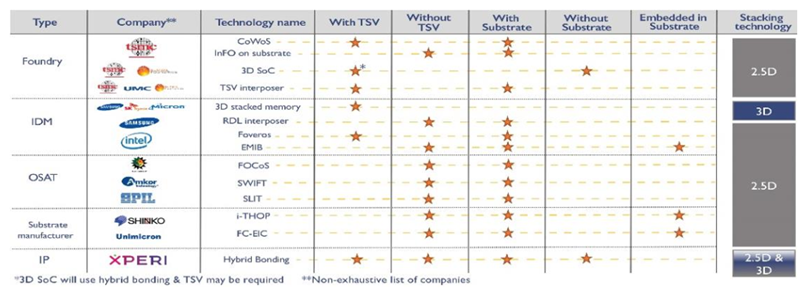

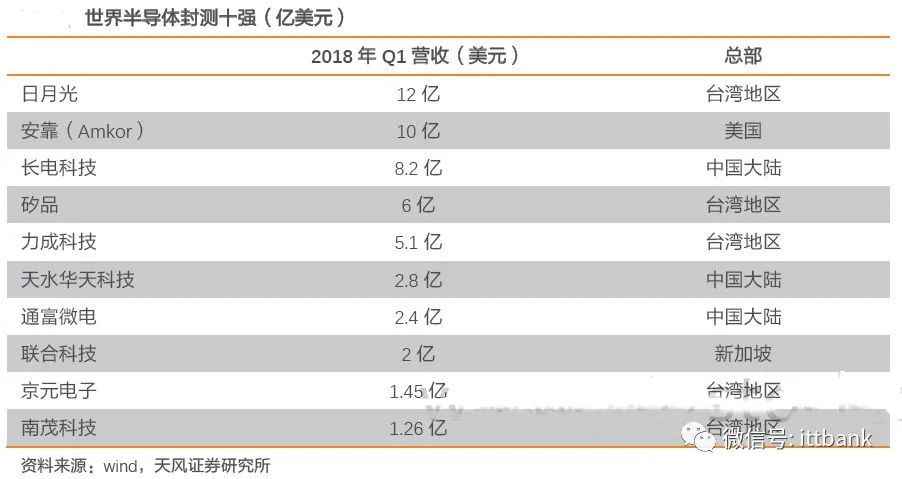

当前大陆地区半导体产业在封测行业影响力为最强,市场占有率十分优秀,龙头企业长电科技/通富微电/华天科技/晶方科技市场规模不断提升,对比台湾地区公司,大陆封测行业整体增长潜力已不落下风,台湾地区知名IC 设计公司联发科、联咏、瑞昱等企业已经将本地封测订单逐步转向大陆同业公司。封测行业呈现出台湾地区、美国、大陆地区三足鼎立之态,其中长电科技/通富微电/华天科技已通过资本并购运作,市场占有率跻身全球前十(长电科技市场规模位列全球第三),先进封装技术水平和海外龙头企业基本同步,BGA、WLP、SiP 等先进封装技术均能顺利量产。

封测行业我国大陆企业整体实力不俗,在世界拥有较强竞争力,美国主要的竞争对手为Amkor 公司,在华业务营收占比约为18%,封测行业美国市场份额一般,前十大封测厂商中,仅有Amkor 公司一家,应该说贸易战对封测整体行业影响较小,从短中长期而言,Amkor 公司业务取代的可能性较高。

封测行业位于半导体产业链末端,其附加价值较低,劳动密集度高,进入技术壁垒较低,封测龙头日月光每年的研发费用占收入比例约为4%左右,远低于半导体IC 设计、设备和制造的世界龙头公司。随着晶圆代工厂台积电向下游封测行业扩张,也会对传统封测企业会构成较大的威胁。

2017-2018 年以后,大陆地区封测(OSAT)业者将维持快速成长,目前长电科技/通富微电已经能够提供高阶、高毛利产品,未来的3-5 年内,大陆地区的封测企CAGR增长率将持续超越全球同业。

深圳市卓精微智能机器人设备有限公司成立于2010年,是一家专业研究IC(集成电路)的烧录、功能测试、物料、标识、包装转换以及CCD来料检查等技术的高科技企业。公司拥有多项国家级软件和技术专利类自主知识产权,拥有一批由博士后、博士、硕士组成的专家级技术团队,公司自主经营、自主品牌,是国内IC烧录/测试智能设备行业的领军型企业。

文章来源:网络,本文系网络转载,版权归原作者所有。但因转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用视频、图片、文字如涉及作品版权问题,请第一时间告知,电话:0755-278888852。我们将立即删除内容!本文内容为原作者观点,并不代表本公众号赞同其观点和对其真实性负责。